黄酒行业“老大”之争渐起

在外界看来颇为低调沉默的黄酒行业,实际上也暗潮涌动,“千年老二”会稽山(13.820, -0.07, -0.50%)黄酒股份有限公司(以下简称“会稽山”)近年来收购动作频频,业绩冲高,或将引发黄酒格局变动。3月29日,会稽山发布2016年年报显示,公司2016全年营业收入10.49亿元,同比增长14.62%;归属于上市公司股东的净利润达到1.41亿元,同比增长24.43%。事实上,去年,会稽山斥资4.8亿元,先后收购两家酒业公司;2017年初,会稽山又收购浙江塔牌绍兴酒有限公司14.78%股权,意欲做强做大黄酒主业战略布局,也被业界认为有意向黄酒“老大”发起挑战。除此之外,行业另一大巨头金枫酒业(12.780, -0.05, -0.39%)也不断通过并购扩张体量。反观黄酒行业龙头企业古越龙山(10.390, -0.02, -0.19%)则发展的乏善可陈。业内人士认为,随着黄酒行业开始回温,各家酒企开始发力,从目前市场态势来看,未来行业格局很可能会出现变数。

频频出招

3月29日,会稽山发布2016年年报显示,黄酒营业收入占会稽山营业收入的99.05%。其中,会稽山中高端黄酒营业收入同比增长20.81%至6.81亿元,普通黄酒营业收入同比增长5.8%至2.9亿元,基础酒营业收入为2818万元,毛利率达到26.78%,同比上涨6.77%。

此外,会稽山在线上渠道也有较好发展。会稽山2016年年报显示,会稽山中高档黄酒的线上销售收入同比增长57.26%,达到393万元。会稽山表示,未来将加强电商销售发展,持续推进线上销售渠道的开发与建设,强化线上线下的渠道融合。

除销售业绩表现良好之外,在黄酒行业常年占据第二名位置的会稽山2016年以来在资本市场动作颇多。2016年,会稽山斥资4.8亿元,先后收购了乌毡帽酒业有限公司及浙江唐宋绍兴酒有限公司。

2017年年初,会稽山又收购浙江塔牌绍兴酒有限公司14.78%股权。北京商报记者了解到,会稽山此次收购的浙江塔牌绍兴酒有限公司(以下简称“塔牌”)是浙江省粮油食品进出口股份有限公司投资创办的手工工艺黄酒酿造企业,前身为浙江塔牌绍兴酒厂。资料显示,塔牌年产黄酒约4.5万吨,自动化灌装能力3万吨,并采用传统的纯手工工艺酿制,是目前行业中手工酿制黄酒产量之首。

会稽山表示,收购塔牌意欲做强做大黄酒主业战略布局。结合2016年的收购动作,会稽山这一举措被认为有意向黄酒“老大”发起挑战。

会稽山相关负责人向北京商报记者表示,2017年会稽山仍有持续收购的意愿,如能有合适标的,公司将继续拓展版图。

弯道超车

在黄酒行业老二动作频繁,收入表现良好的同时,黄酒龙头老大古越龙山却一直颇为低调。值得一提的是,古越龙山营业收入上虽然表现亮眼,但净利润却未能与会稽山拉开差距,让会稽山的超车成为可能。

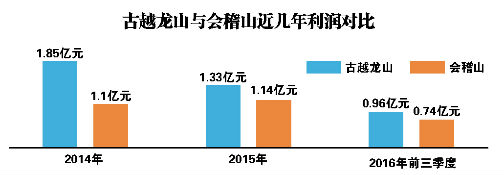

据2016年三季报显示,古越龙山营业收入同比增长16.86%,达到11.21亿元,净利润同比增长12.48%,仅为0.96亿元;同一报告期内,会稽山营收同比增长7.83%,为5.99亿元,与古越龙山相差悬殊。但在净利润方面,会稽山同比增长3.64%至0.74亿元,与古越龙山相差无几。

事实上,古越龙山在净利润方面一直表现不佳。北京商报记者翻阅古越龙山历年财报发现,2012年,古越龙山净利润达到历史峰值1.91亿元;2013年,公司净利润大幅跳水24.54%至1.44亿元;在经历了2014年的增长之后,古越龙山又在2015年同比下跌28.05%至1.33亿元。会稽山在经历了2014年营收净利润双双下跌之后,于2015年实现恢复性增长,净利润达到1.14亿元;黄酒行业另一上市企业金枫酒业2015年营收也达到10亿元以上。古越龙山的优势进一步缩小。

此外,2016年古越龙山二季报显示,公司营业收入为8.66亿元,但包括黄酒、玻璃品在内的主营产品毛利率则全线下降。其中酒类毛利率同比下降0.57%,玻璃品毛利率同比减少0.52%;其他毛利率则大幅下跌13.25%。

有业内分析指出,古越龙山作为黄酒行业老大发展道路过于求稳。据悉,古越龙山2008年提出并购业内较具竞争力的黄酒企业,但2009年古越龙山才着手收购绍兴女儿红酿酒有限公司95%的股权,而此前古越龙山已拥有绍兴女儿红5%的股权。此后,古越龙山的并购拓展脚步暂停。

而会稽山则接连对黄酒企业进行并购。与此同时,金枫酒业于2015年斥资2.99亿元收购无锡振太酒业有限公司,丰富产品线与产品风格,并在上海核心市场的基础上,加速向浙江、江苏等其他市场扩张。此前,金枫酒业还曾将黄酒生产企业浙江白塔收入囊中。

白酒行业专家蔡学飞分析认为,会稽山业绩的增长是“企业合并+区域销售增长”带来的,目前来看,会稽山冲击第一的希望很大,因为目前的黄酒市场本身就是一个区域性市场,主要集中在上海、浙江、江苏等地,而会稽山江苏和上海市场2016年增势明显,加上收购竞争对手,加大品牌传播投入,整个产品结构正在向中高端化发展,应该说机会很大。

仍存难题

会稽山虽然在争夺行业头把交椅上占据有利形势,但本身仍存在不少问题需要克服。蔡学飞表示,会稽山与古越龙山相比,体量差较大,这个短期内无法解决。其次会稽山本身产品低端化严重,现在还在进行产品中高端升级期间,可以说产品结构低端化也是限制其发展的重要原因。

此外,蔡学飞指出,会稽山品牌影响力较小,目前还只是区域品牌,古越龙山具有全国范围内的品牌影响力,会稽山与之品牌价值更是差距颇大。

北京商报记者登录天猫查询发现,会稽山销量最好的一款产品是价格为49.5元的/斤瓶装5瓶整箱礼盒装花雕黄酒,月成交量为863笔;而古越龙山销量最好的一款产品是价格57.8元的6瓶绍兴黄酒清醇三年500ml花雕酒,月成交量为3290笔。

会稽山相关负责人告诉北京商报记者,会稽山目前营业收入中80%来自于浙江省内,在浙江省占据绝对领先地位;他也坦承,由于历史遗留问题,会稽山目前在全国范围内的知名度与古越龙山存在差距,但未来也将向全国市场拓展。

蔡学飞同时提出,黄酒目前虽然还是小众市场,但是一个高速发展的市场,市场竞争不可预见性因素极大,譬如资本市场的搅动,国家政策的变化,消费者偏好的变化等等都是会稽山要面对的,当然还有内部由区域走向全国的组织建设与人力资源贮备等问题。

事实上,黄酒是中国传统酒水的代表,但近代以来中国饮酒习俗的变化导致黄酒的衰落,高达万亿元的酒水消费市场中,黄酒仅占到300亿元的市场份额。

不过,随着消费升级,消费者对身体健康的关注,使得黄酒以健康、低度的形象迎来了崛起的可能。有机构预测,2017年将成为黄酒上升的起始之年。正一堂战略咨询机构董事长杨光表示,中国黄酒 “二次全国化”的机遇将催生行业标杆性企业的诞生。

业内人士表示,哪家企业若能把握国内消费升级的机遇,顺势打造良好的品牌形象,或许将成为黄酒行业格局变动的关键。

会稽山相关负责人向北京商报记者表示,会稽山希望可以超越古越龙山成为黄酒行业第一,但达成此项目标还需要天时地利人和的条件。

相关新闻

- 2016年黄酒行业整体再度下滑2017/3/31 9:18:19

- 2016年11月黄酒行业整体上扬势头遭遇2017/2/8 9:56:21

- 2016年11月黄酒行业整体上扬势头遭遇2017/2/8 9:56:21

- 2016年前9个月黄酒行业销售增势较强 2016/12/1 11:04:02

- 2016年前9个月黄酒行业销售增势较强 2016/12/1 11:04:02

- 统计队伍,绍兴黄酒王国的一颗“铁钉”2015/9/18 8:25:36

- 统计队伍,绍兴黄酒王国的一颗“铁钉”2015/9/18 8:25:36

版权声明

1、凡本网注明“来源:中国轻工业网” 的作品,版权均属于中国轻工业网,未经本网授权,任何单位及个人不得转载、摘编或以其它方式使用。已经本网授权使用作品的,应在授权范围内使用,并注明“来源:中国轻工业网”。违反上述声明者,本网将追究其相关法律责任。

2、凡本网注明 “来源:XXX(非中国轻工业网)” 的作品,均转载自其它媒体,转载目的在于信息之传播,并不代表本网赞同其观点和对其真实性负责。

3、如因作品内容、版权和其它问题需要同本网联系的,请于转载之日起30日内进行。